导语:上半年期间铜版纸市场价格先扬后抑,成交重心有所下移。上游纸浆价格跌势强劲,成本端持续弱势,加重下游业者的观望情绪,不利于纸厂出货和挺价,对纸价产生拖累。下半年存在一定需求利好预期,开学季、次年春季教辅教材招标等对需求均有利好支撑;但此种需求均为阶段性表现,提振程度或显一般,预计纸价或触底窄幅反弹后,继续转入偏弱震荡的局面。

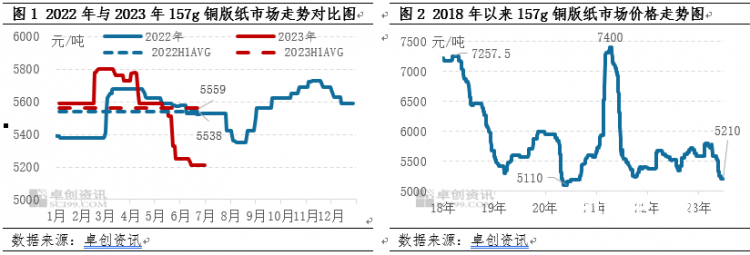

铜版纸市场在上半年期间整体趋势呈先扬后抑态势运行,其走势与我们在《2022-2023中国文化印刷用纸市场年度报告》中预测的略有分化。造成此种差异的主要影响因素是:一季度上游纸浆价格快速下跌,对业者心态产生制约。因而二季度虽有一定需求跟进,但纸厂价格随着成本降低后逐步有所下探。多重压力之下,铜版纸市场重心断续下挫,在5-6月份出现较快下跌过程。2023年上半年,国内157g铜版纸市场均价在5559 /吨,同比上涨21

/吨,同比上涨21 /吨,涨幅0.38%(见图1)。截至6月30日,国内铜版纸市场均价在5210

/吨,涨幅0.38%(见图1)。截至6月30日,国内铜版纸市场均价在5210 /吨,较年初下跌380

/吨,较年初下跌380 /吨,跌幅7.24%(见图2)。

/吨,跌幅7.24%(见图2)。

2023年上半年国内铜版纸市场运行的高点出现在2月下旬至3月上旬阶段,价格在5800 /吨。2月份受党建及出版订单释放支撑,需求向好。加之上游纸浆价格处于偏高位置,部分纸厂此阶段公布涨价函并积极推进落实,因而纸价呈小幅上扬走势。但由于招标类订单对于铜版纸的需求增量提振不足,加之外贸出口订单有所减少、上游纸浆价格较快下跌等因素共同作用下,华南地区部分业者最先出现让利促单意向,纸价从3月中旬开始进入阶梯式下行的通道,并持续至6月底。截至6月30日,铜版纸市场均价在5210

/吨。2月份受党建及出版订单释放支撑,需求向好。加之上游纸浆价格处于偏高位置,部分纸厂此阶段公布涨价函并积极推进落实,因而纸价呈小幅上扬走势。但由于招标类订单对于铜版纸的需求增量提振不足,加之外贸出口订单有所减少、上游纸浆价格较快下跌等因素共同作用下,华南地区部分业者最先出现让利促单意向,纸价从3月中旬开始进入阶梯式下行的通道,并持续至6月底。截至6月30日,铜版纸市场均价在5210 /吨,较上半年高点下行590

/吨,较上半年高点下行590 /吨,跌幅10.17%,亦达到2021年1月以来的低点水平。上半年国内铜版纸价格的下行,与上游原料浆价的快速下行、供应宽松的格局等有直接关系。

/吨,跌幅10.17%,亦达到2021年1月以来的低点水平。上半年国内铜版纸价格的下行,与上游原料浆价的快速下行、供应宽松的格局等有直接关系。

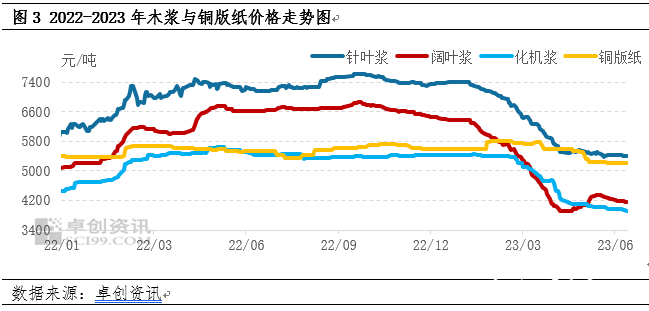

纸浆价格深跌,成本端驱动逐渐转向偏下

铜版纸的主要原料为木浆,2023年上半年进口木浆现货市场价格大趋势弱势运行。国际纸浆工厂中,智利MAPA项目、UPM乌拉圭项目共计366万吨阔叶浆新产能于年初及二季度分别达产;加之欧洲等地需求缩减,导致欧洲港库存增加,纸浆厂往中国增量发运的意愿有所增强,供应端整体逐步放宽,压力不减。而国内下游纸厂虽亦有新产能投放,略利好于纸浆需求,但由于新产能爬坡较缓,同时盈利空间较窄,部分存在产销倒挂情况,纸厂采浆均显谨慎,对于浆市并无强劲支撑,因而纸浆价格在上半年有呈较快下滑过程。浆价的下跌,传导至纸厂环节则表现为其成本端压力的缓解;同时,亦加重了下游印刷厂等对纸厂是否会跟随浆价下调纸价的观望情绪,因而采买多趋于谨慎。纸厂为出货考虑,从而出现下调出厂价格的动作,进一步压制业者心态,市场价格多有松动下行。

供需矛盾延续,纸价受到拖累

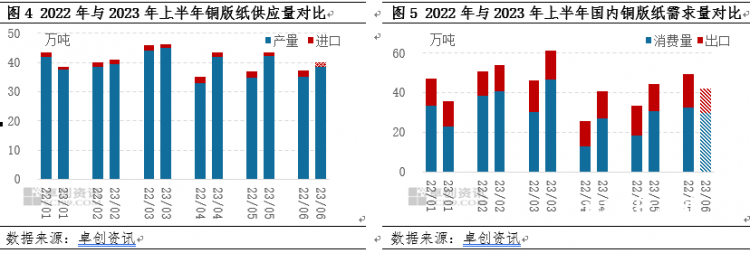

从产量角度看,2023年上半年较2022年有所增量,如图4所示,1-6月份国内铜版纸产量在244.69万吨,同比增加7.62%。其中增量较明显的是4-5月,同比分别增加27.09%和20.76%,主要原因在于2022年存在特殊外部因素影响,人工不稳定,纸厂开工水平偏低;但是该因素在2023年已经消除,纸厂运转恢复正常;同时,上半年其他纸种盈利水平亦缺乏亮眼表现,因而铜版纸产线转产情况亦有减少。库存角度来看,2023年上半年铜版纸市场月度期初库存有减少趋势,6月份铜版纸市场期初库存较1月份下滑19.17%,其中期初库存环比下滑较为明显的月份为3-4月,期间主要为出版订单放量提振需求,但此阶段下游印厂等有压价采购现象,因而市场虽成交有量,但纸价却出现下滑。总体来说,铜版纸供应端压力仍在延续,对纸价形成利空影响。

需求角度来看,随着社会面突发因素逐步消除,总体需求陆续恢复至正常水平。如图5所示,据卓创资讯数据监测预估,2023年1-6月国内铜版纸消费量在198万吨左右,同比增加大约19.46%(较2016年至2020年正常年份平均水平下降约13%)。其中3-5月需求量同比增长较为明显。主要原因是:首先3-5月恰逢出版招标订单释放阶段,有一定刚需放量支撑;其次,有阶段性党建类订单跟进,从需求端产生小幅增量提振,但4-5月需求量较3月份下降明显,底部支撑力度逐步减弱,因而拖累纸价进入下滑通道。铜版纸出口订单及社会面订单表现则显一般。根据海关总署数据显示,2023年1-5月铜版纸出口量同比减少2.81%,华南地区部分经销商反馈出口订单缩减相对明显,出口转内销的情况下,局部供应压力增大。再者,受到新媒体阅读规模扩大、“双减”政策继续实施等多方因素共同制约,业者对于铜版纸需求的增量预期并不乐观。

综合来看,2023年1-6月铜版纸市场总供应量约896万吨,较去年同期下滑16.65%;总需求量278万吨,较去年同期增长30.52%。需求虽有恢复性增量表现,但上半年期间需求量仅占到总供应量的3成左右,供需矛盾仍在延续,对于纸价仍存在偏空影响,拖累纸价出现同比下滑的运行态势。

展望下半年,影响国内铜版纸市场运行的因素或将集中在原料纸浆价格波动对纸价的影响、市场供应量变化、内需与外贸出口订单的释放、相关政策推进等几个方面。

纸浆市场下半年或有窄幅波动可能,对于纸价的影响作用或略有滞后表现

纸浆市场下半年仍有新增产能预期(国内浆纸一体化企业规划为主),加之上半年已投产国际纸浆产能货源后期继续抵达国内,纸浆整体供应仍较宽松。下游纸种需求增量平平,纸浆市场利好因素有限,整体价格或呈“下探—反弹—再下探”的趋势运行。对于铜版纸市场而言,成本端可提供的利好动能并不十分充足,整体有偏空格局。

铜版纸市场供应变动不大,需求增速或相对平缓

由于铜版纸市场近年来整体盈利水平并不乐观,纸厂方面暂无新增产能规划。但造纸行业近期盈利水平相对偏低,纸厂灵活转产其他纸种的积极性亦受到压制,因而预计下半年期间铜版纸行业开工负荷率大致在6-7成的区间运行,整体供应量在823万吨,较上半年减少8.15%,格局依旧偏宽松。

需求角度来看,根据传统市场运行特点,下半年有开学季、次年春季教辅教材招标的利好因素,需求端存在一定提振预期;但该因素的影响均有阶段性,开学季的利好带动体现在8月末9月初阶段,而次年春季教材招标的需求释放将在10月份表现相对明显。同时,不可忽视的是,“双减”政策的继续推进,加之传统阅读受新媒体冲击的情况仍将延续。预计下半年铜版纸市场总需求量约在255万吨,较上半年减少8.27%。整体需求增量或较难长期发力支撑铜版纸市场,仅支撑有阶段性转好行情出现。

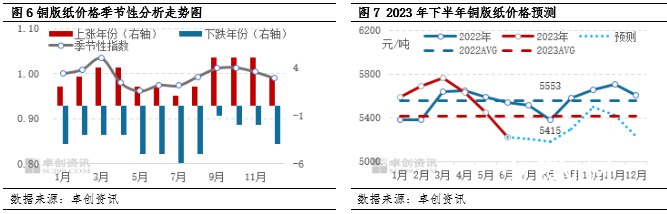

铜版纸价格具有较明显的季节性特点,9-10月份上涨概率偏大

铜版纸的价格波动具有一定的季节性特点,具体表现为一四季度偏强,二四季度走弱。其中四季度9-10月价格上行的概率偏大,主要受到开学季、次年春季教辅教材招标的需求支撑。而11月份开始,下游需求转入淡季,年终阶段不排除厂家或经销商存有让利促单情况的可能性,因此纸价会再次转弱运行,预计2023下半年铜版纸市场或仍旧延续上述季节性波动的规律。

整体来看,卓创资讯将延续《2022-2023中国文化印刷用纸市场年度报告》中关于铜版纸下半年趋势的预测,如图7所示,预计2023下半年铜版纸市场价格或经历触底后略有反弹,其后在四季度再有转弱表现。157g铜版纸整体价格运行区间或在5180-5500 /吨,下半年均价或在5305.50

/吨,下半年均价或在5305.50 /吨,较上半年下跌4.54%,较去年同期下滑4.83%;根据传统季节性规律预判,下半年的高点或出现在10月份,低点或出现在8月份。

/吨,较上半年下跌4.54%,较去年同期下滑4.83%;根据传统季节性规律预判,下半年的高点或出现在10月份,低点或出现在8月份。

风险提示:国际环境复杂严峻,世界经济整体增长乏力,外贸出口或略受掣肘;国内经济恢复向好,但需求增量不及预期;上游纸浆市场供需边际或难有效改善,成本面难现显著利好。

责任编辑:一一

苏公网安备 32010202010716号

苏公网安备 32010202010716号